Нефедова Татьяна

7 июля 2017

Санкции ЕС и США 2014 г. в отношении России нанесли серьезный удар по экономике, хотя они и не касались напрямую ее сельского хозяйства. Но они лишили его сравнительно дешевого финансирования, поскольку затрагивали крупные банки, в т.ч. Россельхозбанк, выдававшие кредиты. Расширение санкций включало замораживание активов ряда компаний, влияло на экспорт их товаров и предоставление услуг. Ответные действия России, закрывшей импорт говядины, свинины, птицы, овощей и фруктов, рыбы, молока, сыров и других молочных продуктов из стран Евросоюза, Австралии, Канады, Норвегии и США, в большей степени были политической мерой, но их воздействие также было существенно. Они сразу спровоцировали шок в торговле в крупных городах, ориентированной в значительной степени на импорт, и рост цен на продовольствие. Однако отечественным производителям сельскохозяйственной продукции, в отличие от западных (см. концевую сноску 1), они дали шанс, изменив продовольственный рынок России. О первых этапах адаптации России к новым условиям уже рассказывалось в докладе Центра Обсерво «Россия 2015» (см. концевую сноску 2).

Чтобы понять, что происходит в современном сельском хозяйстве России, следует помнить, что Россия страна очень большая и разнообразная как по природным условиям, так и по составу населения. Поэтому в ее разных макрорегионах идут разные процессы. Направленность этих процессов в последние годы во многом зависела от хода постсоветских изменений в экономике страны, в т.ч. в сельском хозяйстве. Охватить все изменения не представляется возможным. Остановимся лишь на динамике сельскохозяйственного производства в новых санкционных условиях на фоне общих трендов постсоветского периода.

Растениеводство на подъеме

Производство зерна в России, несмотря на санкции, продолжало устойчиво расти и практически вернулось к уровню советского периода (рис. 1). При резком уменьшении производственного потребления и выпуска комбикормов для скота (см. концевую сноску 3) это сформировало значительные излишки зерна, что позволило России вернуться в число его крупнейших экспортеров в мире после десятилетий его импорта. При этом 72,5% экспорта зерна России в 2016 г. пришлось на пшеницу. Именно зерновой бизнес позволил заметно увеличить рентабельность российского сельского хозяйства.

Увеличению производства зерна во многом благоприятствовали погодные условия последних лет. Однако причина не только в этом. На рис. 1 видно, что за исключением засухи 2010 г. и неблагоприятных условий 2012 г. производство зерна в России в целом в 2000-х и 2010-х гг. растет. Это связано с модернизацией производства, увеличением внесения удобрений и, как следствие, повышением урожайности зерновых культур. Российские власти, вдохновленные урожаями зерна, планируют расширение экспорта до 130 млн тонн за счет дальнейшего роста урожайности и возвращения в оборот заброшенных посевных площадей.

Потери посевных в 1990-х гг., действительно, были велики. За последние 25 лет они составили 37 млн га от 119 млн га 1990 г., т.е. почти треть. Но связаны они были с тем, что на значительной части территории почва недостаточно плодородна, поля либо мелкоконтурны среди лесов и трудны для обработки, либо обширны, но расположены в засушливых зонах, что давало низкие и негарантированные урожаи. К тому же расширение пашни в Нечерноземных районах во второй половине ХХ в. совпало с сильным оттоком сельского населения. Однако предприятия под контролем советских партийных органов вынуждены были распахивать больше земель, чем реально могли и хотели.

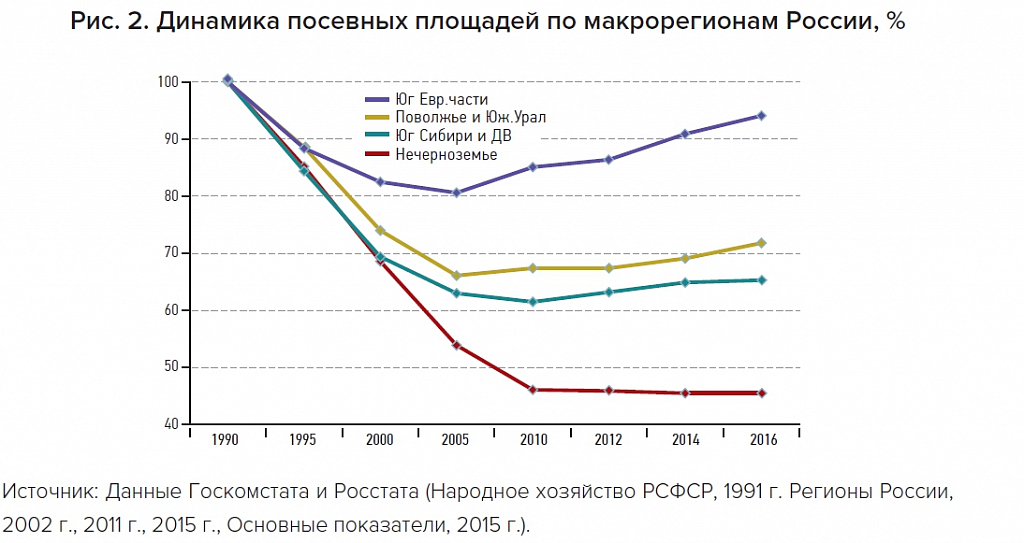

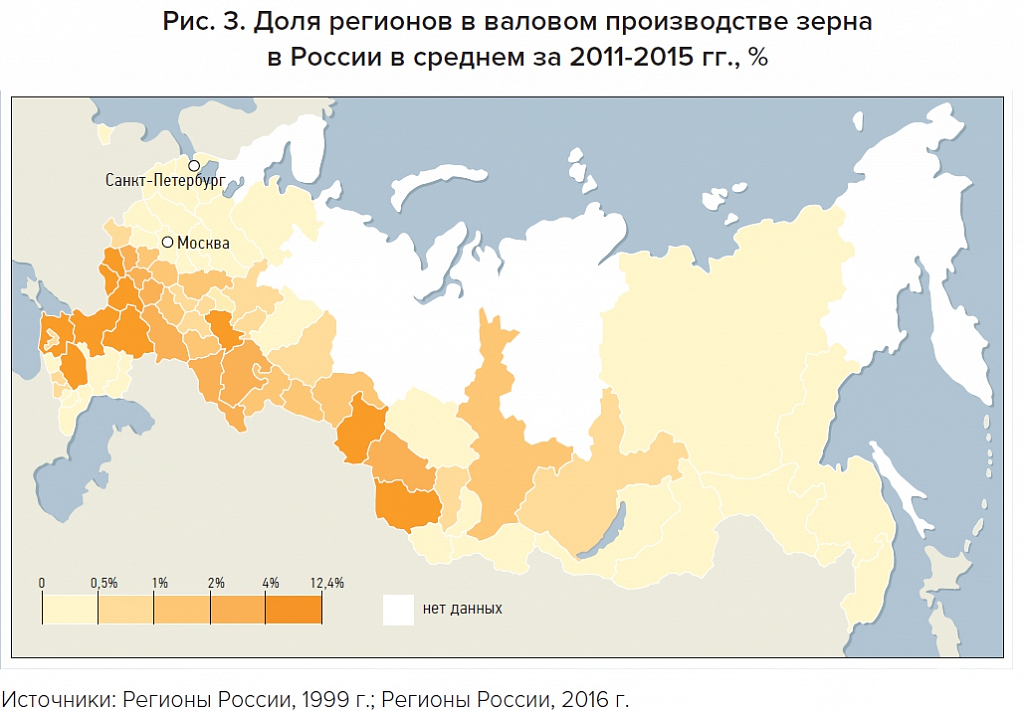

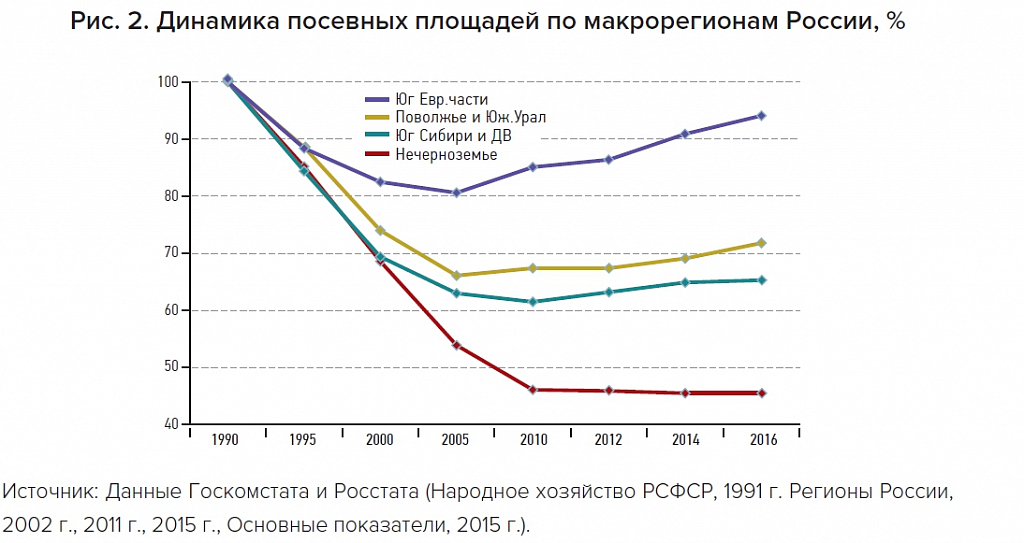

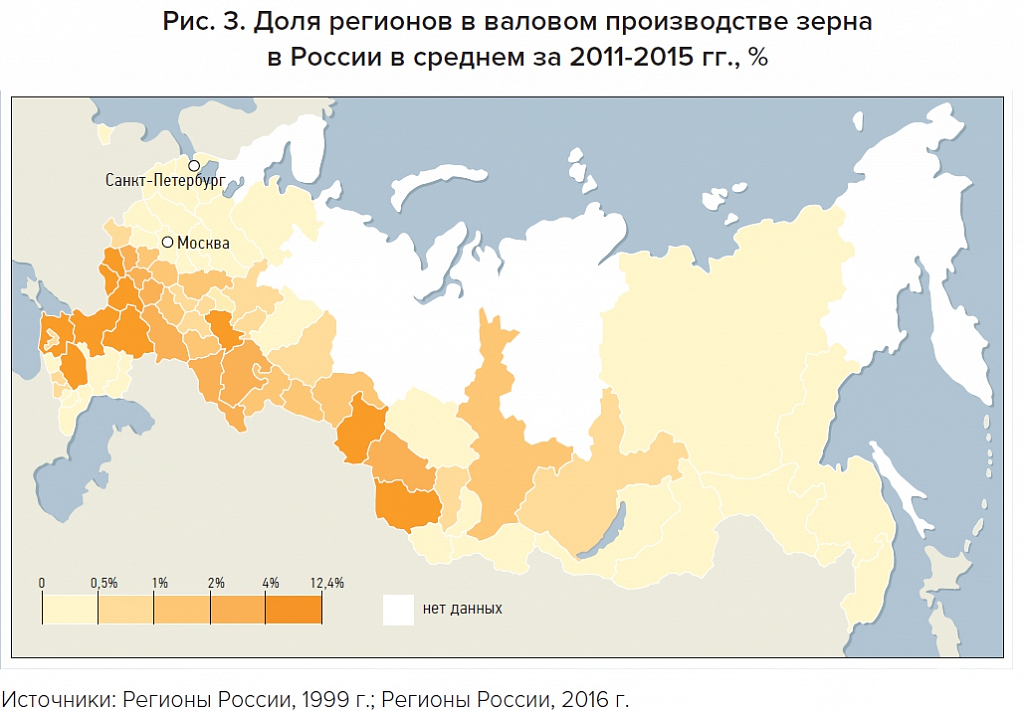

Динамика посевных площадей резко отличалась в разных частях страны. Наиболее сильное сокращение характерно для Нечерноземных регионов – 13 млн га (рис. 2). В этих же районах произошли сильные потери человеческого капитала в сельской местности. С учетом сложности природных условий и социальных ограничений здесь не более трети былых пахотных земель, в основном в пригородах и на территориях, не очень сильно удаленных от больших городов, может быть возвращено в оборот. Исключение составляют лишь крупные агрохолдинги, способные поддерживать свои удаленные филиалы в отдельных очагах благодаря высокому уровню механизации производства и минимизации занятых. Не менее сильные потери посевных площадей произошли в степных районах Поволжья и Урала (см. концевую сноску 4). Частичное их восстановление облегчено безлесностью территории, востребованностью зерна и может опираться как на еще не растраченный потенциал местного населения, так и происходить за счет приезжих работников из Средней Азии. Главным становится поиск баланса между пахотным и пастбищным использованием земель, учитывая экологические последствия сильной распашки и необходимость развития пастбищного мясного животноводства. На юге европейской части России потери сравнительно невелики (1,5 млн га) и идет активное восстановление посевных площадей при резком увеличении доли зерновых до 70-90%, в т.ч. с нарушением севооборотов и истощением земель. А восточные регионы, потерявшие почти 10 млн га посевов, как и Нечерноземье, продолжают терять и население. Восстановление сельского хозяйства в них возможно лишь частично, в т.ч. с привлечением иностранных рабочих. Так что потери около 20 млн га былой посевной площади России все равно были неизбежны (см. концевую сноску 5). При этом структура использования оставшейся посевной площади заметно изменилась. Посевы пшеницы, ставшей одним из основных экспортных товаров России, не уменьшились, а площади кормовых культур сильно сократились, что во многом связано с уменьшением поголовья скота. Пространственная структура производства зерновых культур изменилась. Оно все больше сосредотачивается в районах с наиболее благоприятными природными предпосылками, сохранившими трудовой потенциал в сельской местности (рис. 3). В 2016 г. 58% зерна было собрано на юге европейской части России без южных регионов Поволжья и Урала, которые добавили еще 21%, при том что эти два макрорегиона вместе занимают всего 10% территории России. Еще 11% зерна было собрано в Нечерноземье, и 10% на юге Западной Сибири и Дальнего Востока. Если сравнить пространственное распределение валовых объемов полученного зерна в позднесоветские и в последние годы (рис. 3 и 4), то видно, как производство зерновых уходило от абсурдного советского самообеспечения регионов и сдвигалось в южные регионы, лучше обеспеченные природными и трудовыми ресурсами. Лидерами остаются равнинные регионы Северного Кавказа и Центральное Черноземье, Татарстан, Башкортостан, а на востоке – Омская область и Алтайский край. Помимо зернового хозяйства заметные успехи в последние годы показывает производство тепличных овощей в пригородах, которое способно, как показал период запрета турецких овощей, по объему частично заменить овощной импорт.

Потери малопродуктивных земель не повлияли заметно на рост производства не только зерна, но и подсолнечника, сахарной свеклы и в целом – продукции растениеводства. По доле в валовой продукции сельского хозяйства оно с середины 1990-х гг. стало обгонять животноводство. Соотношение растениеводства и животноводства в российском сельском хозяйстве остается предметом жарких дискуссий: экспортировать зерно и закупать мясо (особенно говядину) или восстанавливать советское поголовье? Но тогда не будет таких излишков зерна. В последние три года после введения санкций и принятия антисанкций валовая продукция растениеводства продолжала расти. Повлияли благоприятные погодные условия и модернизации производства, повлекшие повышение урожайности культур, хотя в технологическом плане Россия все еще заметно отстает от западных стран. Определенную роль сыграло и увеличение кредитов Россельхозбанка на сезонные работы. Только в 2016 г. они выросли более чем на 40%. Важной проблемой остается сильная волатильность урожайности и, соответственно, валовых объемов зерна (рис. 1). Нерационален и сырьевой характер российского экспорта растениеводческой продукции, на котором зарабатывают покупатели нашего зерна, производящие муку, макароны и т.п.

Сможет ли Россия обеспечить себя мясом?

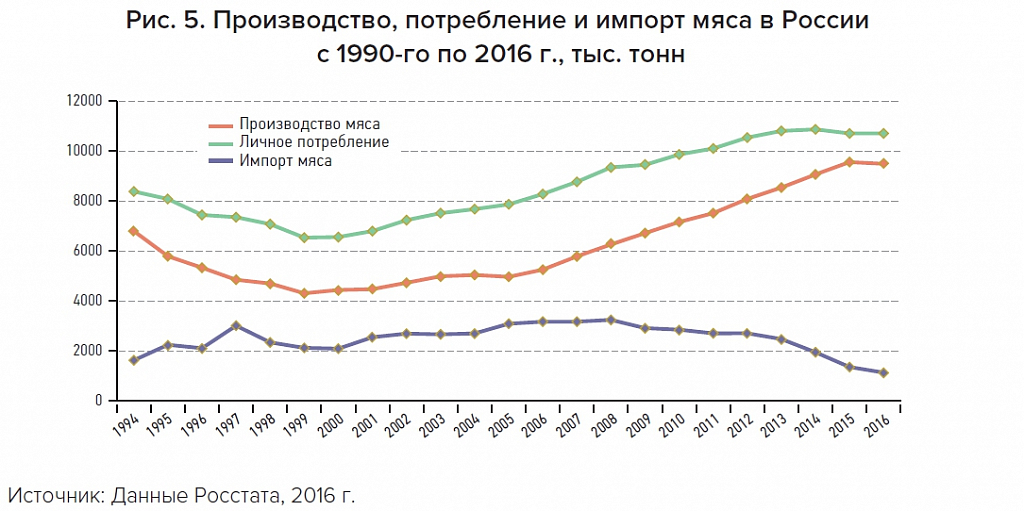

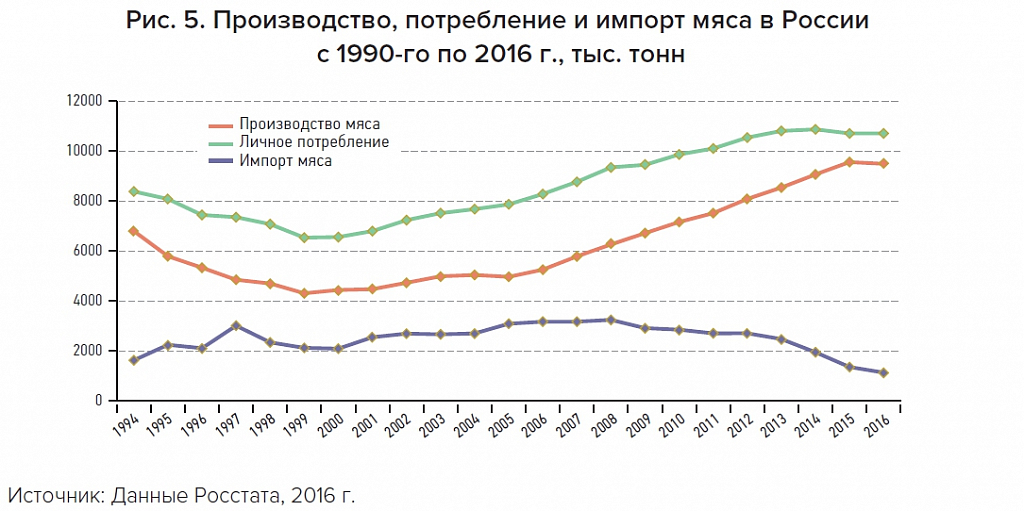

Животноводство представляет гораздо более сложную проблему. Хотя объемы производства мяса увеличиваются в последние годы (рис. 5) и, соответственно, уменьшается импорт мяса, это связано, в основном, с восстановлением птицеводства и свиноводства, которые по объемам уже почти не нуждаются в импорте. А на производство говядины санкции и контрсанкции повлияли мало. Просто сменились прежние поставщики импорта на новых из латиноамериканских стран и Новой Зеландии. Правда, произошло некоторое сокращение импорта говядины, что было связано с тем, что потребители перешли на более дешевую свинину и птицу, производство которых в России увеличилось. Доля птицы на российском рынке мяса составляла в 2016 г. 60%.

По некоторым источникам (см. концевую сноску 6), в России уже наблюдается перепроизводство свинины и птицы, приводящее к падению на них цен. Благоприятное для потребителя, оно оказывается болезненным для производителя, который не выдерживает конкуренции с более дешевым импортным мясом, что приводит к увеличению ввоза свинины. Еще в большей степени это касается говядины, производство которой в России обходится намного дороже по сравнению с пастбищным животноводством в странах-экспортерах даже с учетом стоимости перевозки.

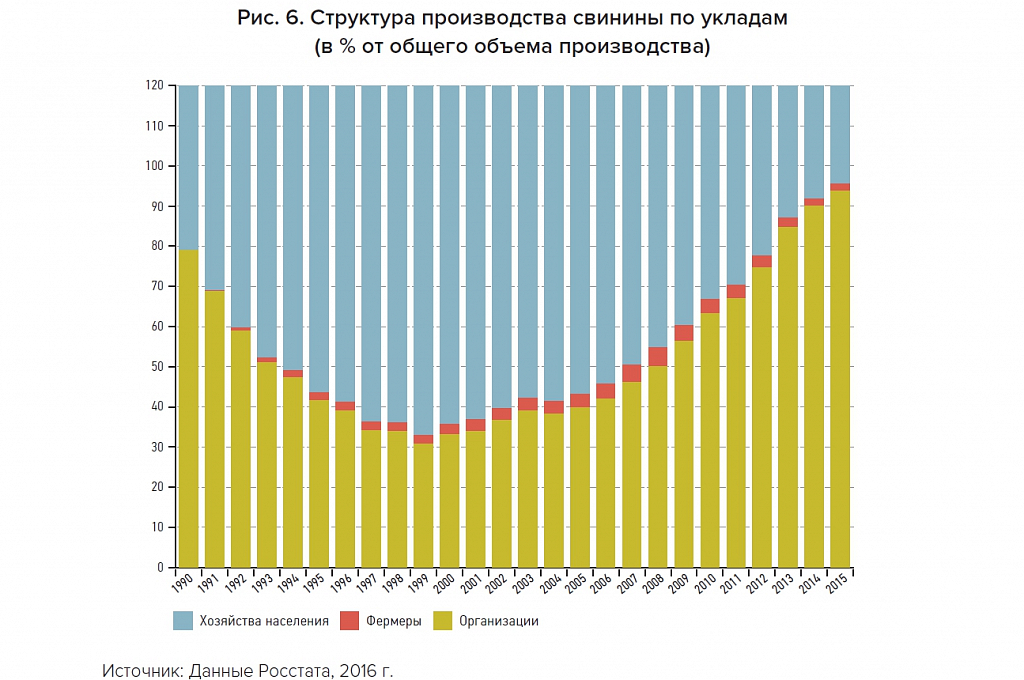

Специфика динамики производства мяса в России в последние годы заключается также в том, что оно все больше концентрируется в крупных сельскохозяйственных организациях, которые и «вытаскивают» мясное производство из кризиса. Так, количество свиней к 2004 г. уменьшилось по сравнению с 1990 г. на 2/3, но затем стало быстро восстанавливаться именно на крупных предприятиях и сейчас составляет почти 60% уровня 1990 г. То же касается и птицы – 83% от уровня 1990 г. Однако отличие от советского животноводства заключается в том, что в значительной степени потеряно племенное и селекционное хозяйство, которое очень трудно восстановить. Многие производства основаны на закупке производителей, молодняка и цыплят и также зависят от импорта.

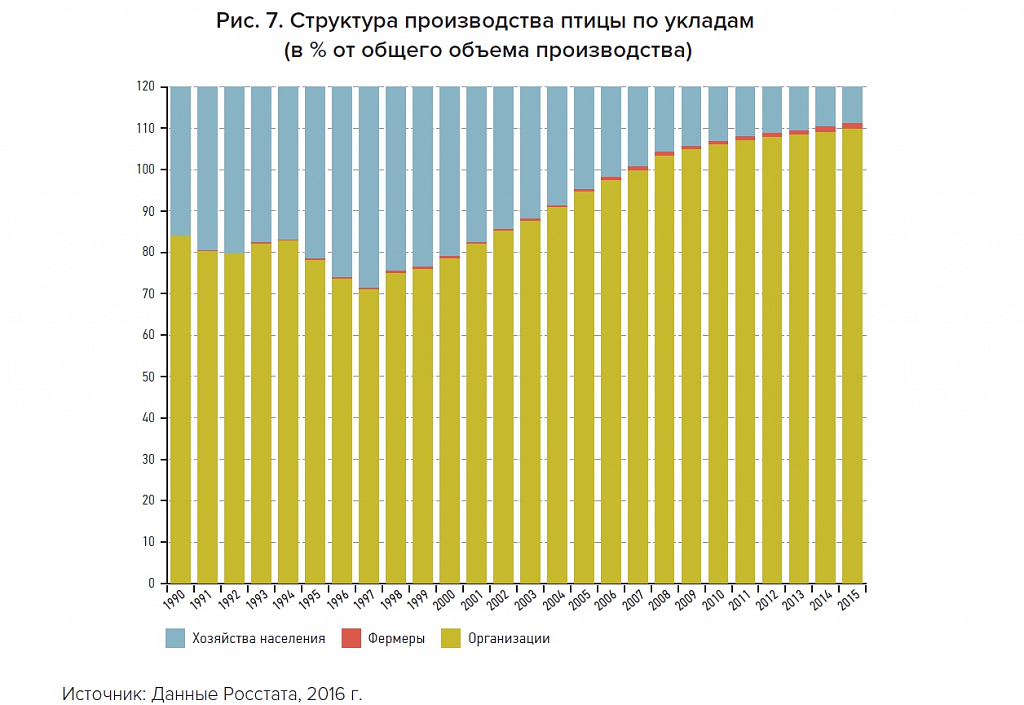

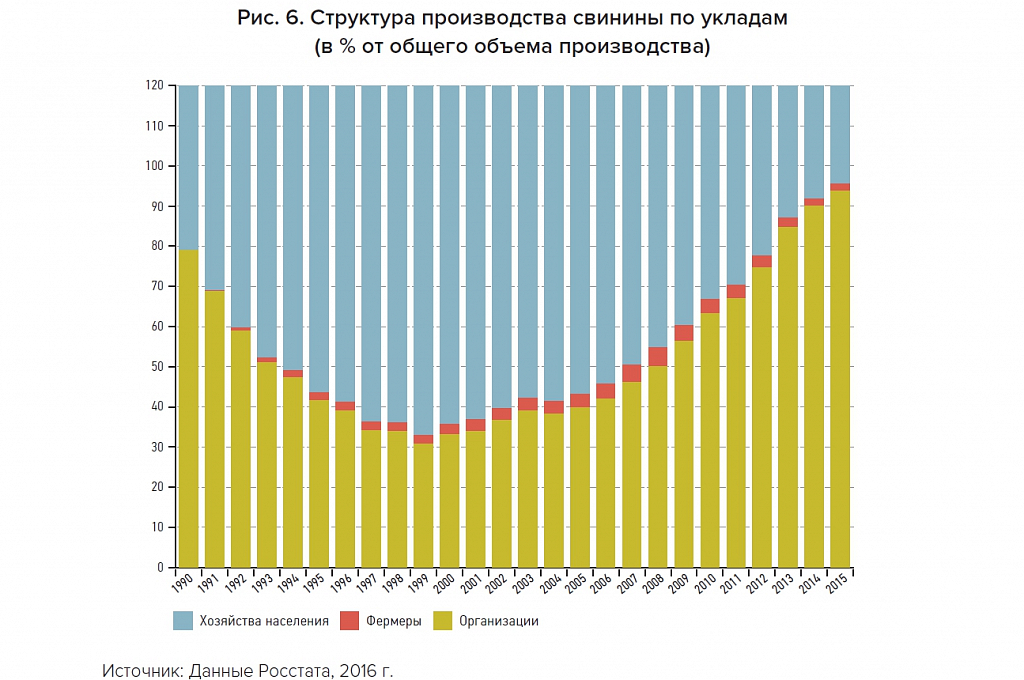

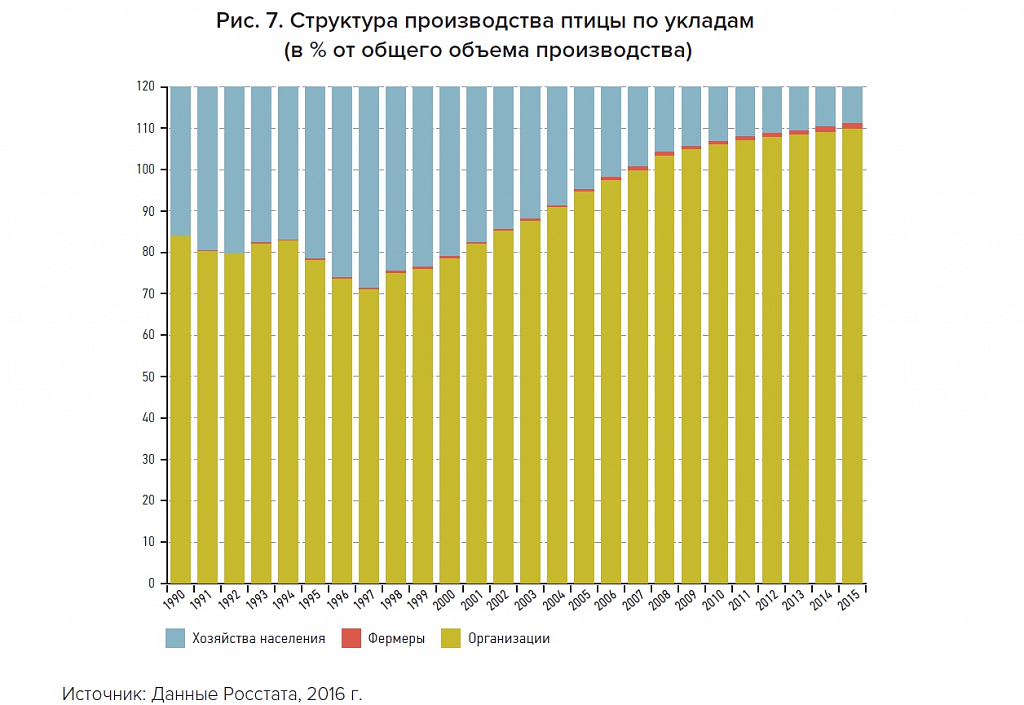

Крупные агрохолдинги, занимающиеся птицеводством и свиноводством, часто вытесняют не только малых производителей, но и предприятия среднего звена (бывшие колхозы, птицефабрики) и не взаимодействуют с ними (рис. 6 и 7). Более того, при появлении в районе крупного производителя населению, как правило, запрещают держать свиней из опасения распространения заболеваний животных.

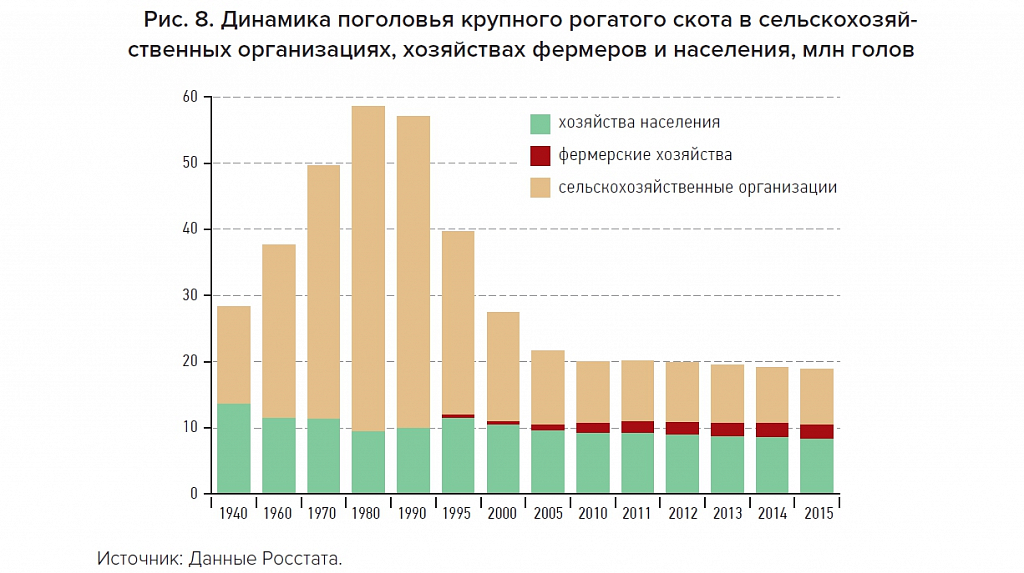

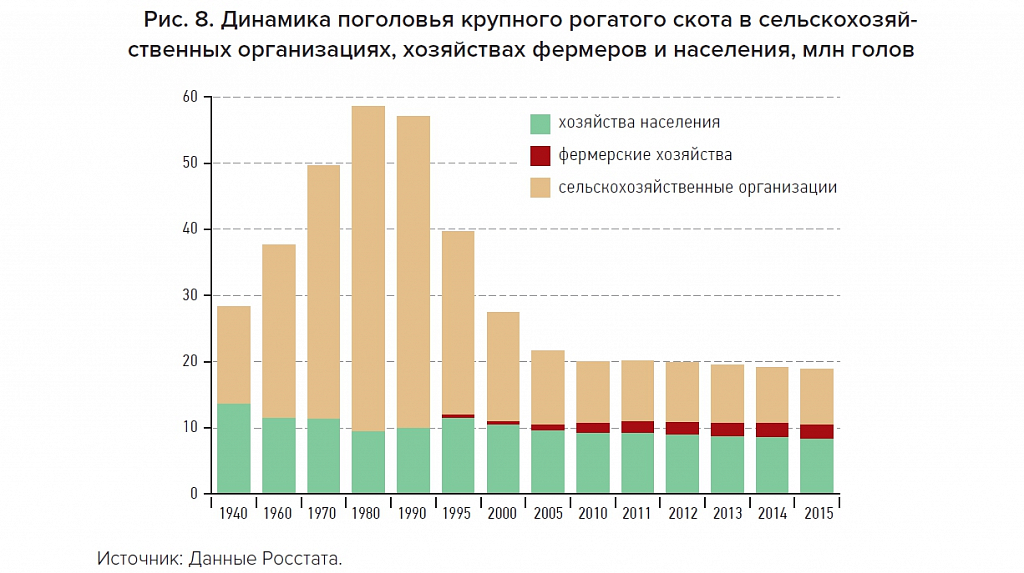

Поголовье крупного рогатого скота продолжает сокращаться. В октябре 2016 г. оно насчитывало 19,5 млн голов, что на 1,8% меньше, чем в тот же период 2015 г. КРС в меньшей степени, чем свиньи и птицы, концентрируется на крупных предприятиях и все еще играет важную роль в выживании сельского населения. Более того, все постсоветские годы именно корова оставалась во многих сельских районах, особенно сохранивших трудовой потенциал, «кормилицей», в то время как наиболее сильное падение поголовья крупного рогатого скота было характерно именно для сельскохозяйственных организаций (рис. 8). Скотоводством занимаются и фермеры, их доля в производстве говядины составляла в 2015-2016 гг. 7-8%, в то время как в производстве свинины – 1,5%, птицы – 1%.

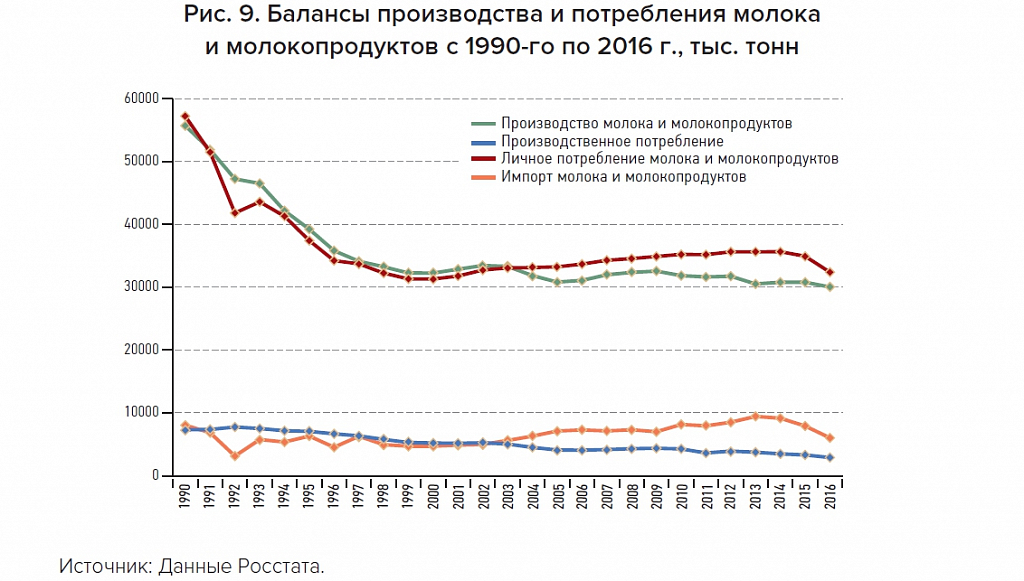

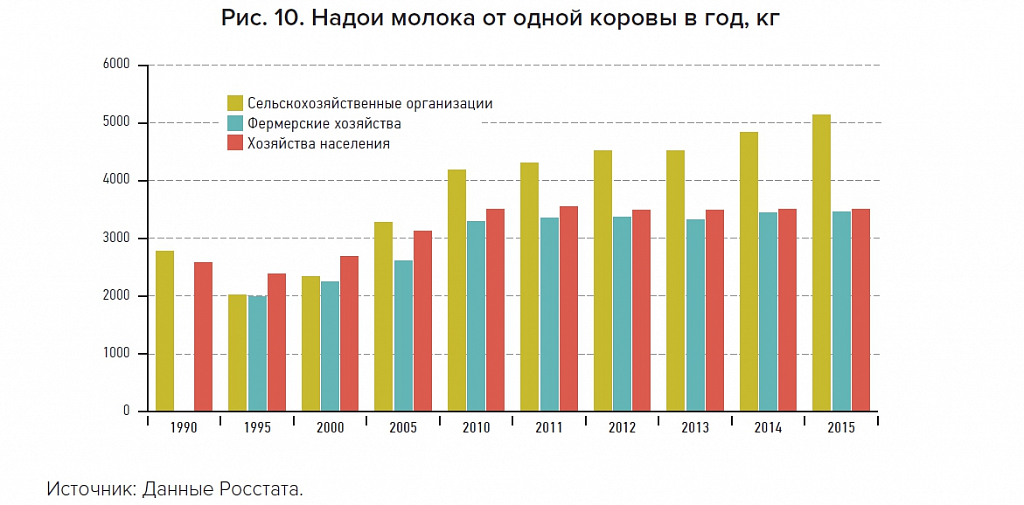

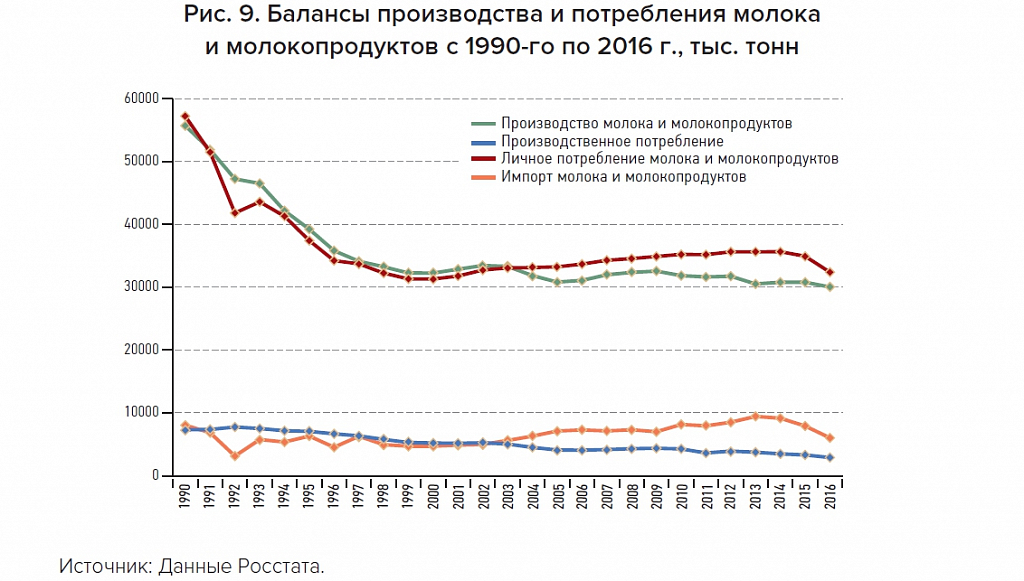

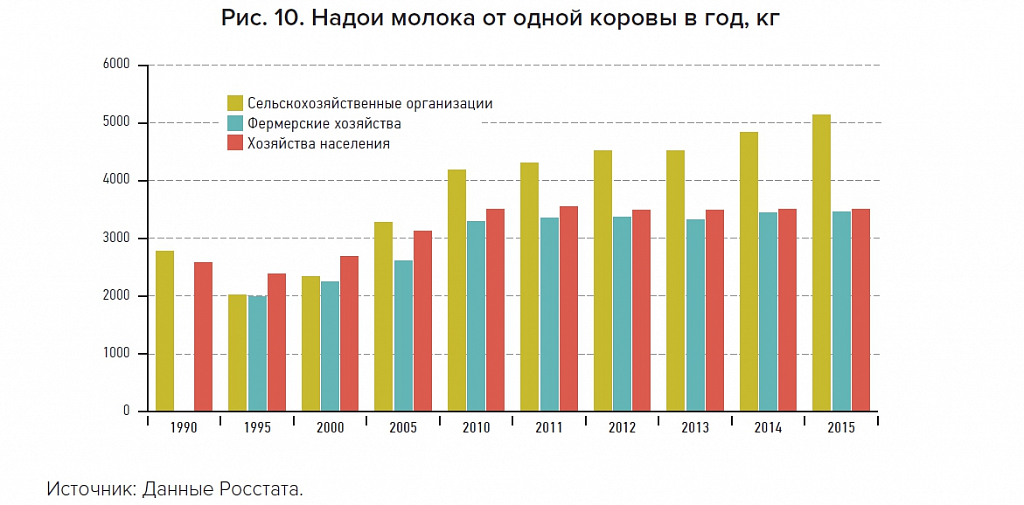

Молочное стадо в постсоветский период на предприятиях сокращалось особенно быстро из-за выбраковки низкопродуктивных пород и плохого питания скота. За 1990-е гг. оно сократилось на 40%, с 2000-го по 2015 г. – еще на 35%. Фиксировалось также снижение потребления молока и молокопродуктов, адекватное снижению производства (рис. 9). С 2000-х гг. оно стабилизировалось на значительно более низком уровне. Санкции оказались чувствительны для потребителя, особенно это касалось сыров и другой продукции сложной переработки. А для производителей самым страшным был импорт молокопродуктов из Белоруссии, хлынувший на открытый в рамках союзного государства российский рынок и частично заменивший импорт из Европы. И все же существенная помощь государства крупным предприятиям позволила им продолжить модернизацию и обновление породного состава, что сказалось на заметном повышении надоев молока от одной коровы (рис. 10).

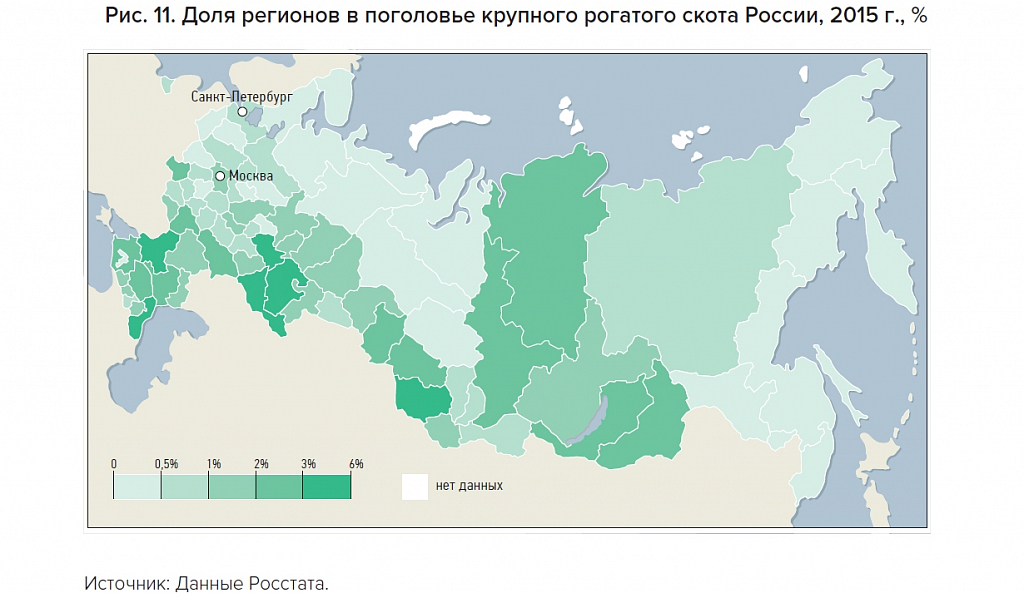

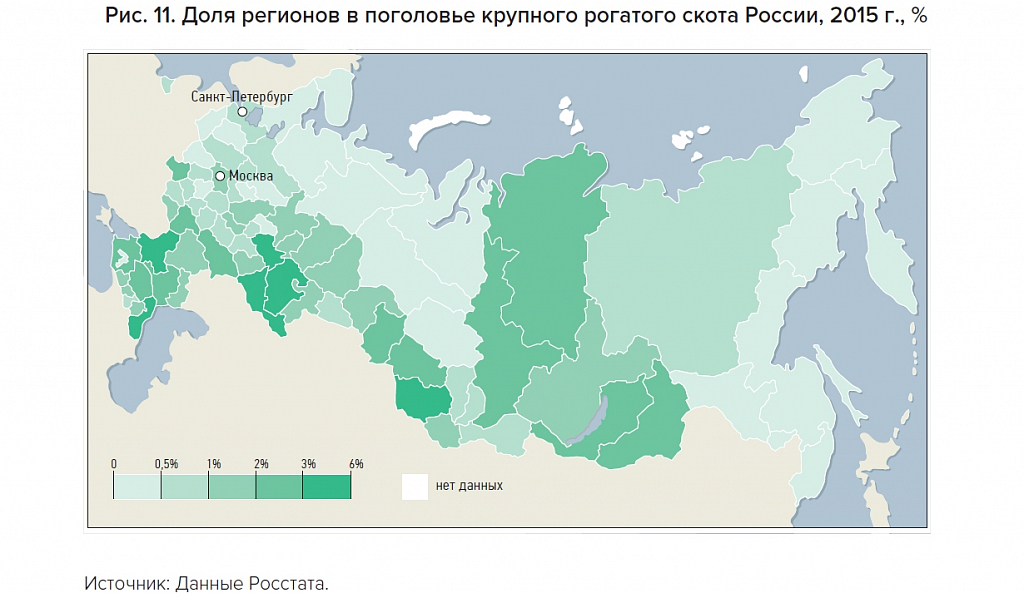

Пространственная концентрация животноводства связана во многом с концентрацией инвестиций и сохранностью человеческого капитала в сельской местности. Европейские южные районы концентрируют 28% КРС, столько же (29%) – юг Поволжья и Урала (от Татарстана и Башкортостана до Астраханской области). 19% КРС все еще остается в Нечерноземье, южные регионы Сибири держат 14% поголовья КРС, остальные 10% – на юге Восточной Сибири и Дальнего Востока. При этом в 15 регионах-лидерах сосредоточена половина всего поголовья КРС. Во многих республиках и в восточных регионах это связано с хозяйствами населения и фермеров (рис. 11). А в областях и краях европейской части России большую роль играют крупные предприятия. Но расположены они, в основном, в пригородах и на юге.

Еще бóльшая степень концентрации характерна для свиноводства: 15 регионов-лидеров сосредотачивают 60% поголовья свиней. А среди них безусловным лидером является Белгородская область – «мясная столица России», концентрирующая 18,5% поголовья свиней России. Выделяются также Курская и Тамбовская области с крупнейшими агрохолдингами.

Объем инвестиций стал расти еще после дефолта 1998 г., когда резко подорожал импорт, что позволило переломить тенденцию падения сельскохозяйственного производства. Инвесторы обнаружили, что при сравнительно небольших вложениях сельское хозяйство, особенно растениеводство, свиноводство, птицеводство, – выгодные отрасли с относительно коротким оборотом инвестиций. Это дало мощный старт формирования агрохолдингов «сверху» от пищевых предприятий, финансовых структур и т.п. Благодаря лучшему техническому вооружению агрохолдингов произошло повышение производительности труда, частичное возвратное вовлечение в использование заброшенных территорий, увеличилась продуктивность скота. Они создают рабочие места для местного населения со сравнительно неплохой для сельской местности зарплатой, но при этом им требуется гораздо меньше работников, чем колхозам. Это создает проблемы безработицы в сельской местности и стимулирует возвратные трудовые миграции сельского населения в большие города даже из успешных сельскохозяйственных районов (см. концевую сноску 7). Бурный рост агрохолдингов в 2000-х гг. привел к сильной зависимости ряда районов от одного крупного предприятия. При этом его городские менеджеры, как правило, не заинтересованы в развитии сельской местности, в отличие от бывших председателей колхозов, фермеров, населения.

Обычно агрохолдинги выбирают для инвестиций более жизнеспособные хозяйства на юге или расположенные ближе к крупным городам, тем самым усиливая поляризацию сельского пространства. Хотя есть отдельные примеры прихода холдингов или их филиалов в глубинку, особенно в мясном производстве, как, например, в случае «Мираторга» в Брянской и соседних областях, где тысячи голов скота содержатся на пастбищах. Есть попытки круглогодичного содержания мясных пород скота вне помещений и в более северных районах.

Распространение агрохолдингов ломает советские и даже российские представления о сельском хозяйстве. Например, в молочном животноводстве коровы не пасутся на пастбищах, а разгуливают в закрытых светлых хорошо проветриваемых мегафермах с автоматическим удалением навоза. За счет таких мегаферм молочное животноводство сохраняется в Нечерноземье, хотя корма для животных холдинги производят в южных районах, а управляющий центр и перерабатывающие предприятия находятся в крупных городах. Заросшие поля и пастбища могут производить обманчивое впечатление. Например, производство мяса в нечерноземных районах вдоль трассы Москва – С.-Петербург с обилием зарастающих сорняками и лесом бывших полей превысило советские показатели (см. концевую сноску 8).

Правительство пытается стимулировать животноводство в фермерских хозяйствах, но откликаются только те регионы, где сохранен трудовой потенциал. Например, в Татарстане, где значительную роль играют и агрохолдинги, поголовье крупного рогатого скота, овец и коз в частных хозяйствах (особенно в татарских и чувашских районах) значительно выше, чем на других сельскохозяйственных территориях. Программа развития семейных животноводческих ферм (на 24 головы скота) здесь имеет успех. А в Нечерноземье таких мини-ферм мало, местное население не проявляет интереса к частному товарному животноводству, особенно со сменой поколений сельских жителей, а поддержка региональных властей недостаточна.

Что дальше?

Десятки компаний, несмотря на кризис и санкции, все-таки сохраняют, а некоторые даже расширяют бизнес. Правительство отобрало 23 компании с инвестициями свыше 5 млрд руб. (см. концевую сноску 9), в т. ч. в отраслях животноводства и производства овощей, включив их в 2015 г. в госпрограмму субсидирования кредитов. Несмотря на субсидии отдельным компаниям, инвестиционный климат в России производители оценивают как крайне сложный с дорогими кредитами. Легче крупным компаниям с разнообразным бизнесом, которые могут инвестировать в одни производства за счет средств, полученных в других, таким, как «Мираторг» (лидер 2015 г. по инвестициям) или «Русагро». Таким крупным компаниям банки охотно дают кредиты. А тем, кто в кредитах остро нуждается, получить их труднее, а часто и невозможно. При невозврате кредитов одни агрохолдинги выкупают другие, как сделала, например, «Русагро», выкупив часть долгов компании «Разгуляй». Все это приводит только к дальнейшему укрупнению.

В 2015 г. правительство старалось помочь и растениеводству, выделив регионам 1,4 млрд руб.: 17% и 12% получили южные Краснодарский край и Ростовская область, 16% – Амурская область на Дальнем Востоке (см. концевую сноску 10). Ориентация на поддержку прорывных крупных проектов, позволяющих расширять внешние рынки, очевидна.

Власти надеются, в основном, на гигантов. Тем не менее «кислород» нужен не только для отдельных «приближенных» агрохолдингов, но бизнеса массового и разнообразного, крупного, среднего и мелкого. Это касается не только производства, но и реализации сельскохозяйственной продукции. Рынки сбыта и создание оптово-распределительных баз и логистических центров для самых разных производителей на разных масштабных уровнях все еще остаются в России ключевой проблемой. В городах небольшие магазины и рынки, работающие со средними и мелкими производителями, все больше вытесняются торговыми сетями, которым гораздо удобнее иметь дело с большими партиями продукции. Опыт показывает, что при тех или иных ограничениях импортных продуктов в последние десятилетия цены на продукцию российских производителей всегда повышались, что бы ни обещали представители власти. Это уменьшает разнообразие экономически доступного для населения продовольствия и влияет на продовольственную безопасность России.

Все еще не ясно, как долго продлятся санкции, как будут меняться цены на нефть, сколько еще потребуется времени и усилий для выхода экономики России из кризиса и стагнации. Запрет на импорт продовольствия из ЕС и США при имеющихся институтах не побудил отечественных производителей (крупных, средних, мелких) к долгосрочным и массовым инвестициям в агропроизводство. Зато он усилил «импортозамещение» белорусскими товарами, особенно молокопродуктами, по сравнению с которыми российская продукция менее конкурентоспособна. По последним данным, контрсанкции продлятся до конца 2017 г. Многим они создали тепличные условия, к которым производители начали привыкать. Добавление импортных конкурентов при отмене российского эмбарго их пугает, надежда только на то, что не все вернутся на российский рынок, поскольку за 2,5 года наладили поставки в другие страны.

И все же на фоне упадка многих отраслей экономики России современный агрокомплекс – развивающаяся и модернизирующаяся отрасль, пытающаяся, несмотря на санкции, реализовать свой экспортный потенциал. При сильной пространственной поляризации и сокращении посевных площадей развивающихся сельскохозяйственных территорий при использовании выгод межрегионального разделения труда вполне достаточно. Важно лишь использовать не политические, а экономические рычаги балансирования собственного производства, импорта и экспорта, не приводящего к повышению цен на продовольствие для потребителей, с одной стороны, и разорению собственных производителей, с другой.

Сноски:

1. С апреля 2015 г. по март 2016 г. экспорт продовольствия из стран ЕС в Россию упал на 29%, а убытки стран ЕС по оценкам составили около 2 млрд евро. Особенно это коснулось фермеров, занимающихся производством фруктов, молока и разведением свиней.

2. Нефедова Т. Новый старт для Российского АПК// Ежегодный доклад Франко-российского центра Обсерво. «Россия 2015». М.: Новый век медиа, 2015. С. 65-81.

3. Нефедова Т. op. cit., 2015.

4. Ioffe G., Nefedova T., De Beurs K. Land Abandonment in Russia: A Case Study of Two Regions. Eurasian Geography and Economics, 2012, 53, No. 4, pp. 527–549.

5. Эти положения отчасти совпадают с исследованиями Meyfroidt P. et al. [Meyfroidt P., Schierhorn F., Prishchepov A., Müller D., Kuemmerle T. Drivers, constraints and trade-offs associated with recultivating abandoned cropland in Russia, Ukraine and Kazakhstan // Global Environmental Change. Volume 37, March 2016, P. 1–15], рассматривающими возможности восстановления сельскохозяйственных земель в России, Украине и Казахстане. Авторы считают, что лишь 17 млн га из 47 млн га заброшенных земель рационально восстанавливать с учетом социально-экономических и экологических ограничений. Остальные заброшенные пахотные земли могут использоваться для пастбищного животноводства и оказания экосистемных услуг.

6. Будет ли снижение цен на мясо? // Foodretail http://foodretail.ru/news/budet-li-snigenie-tsen-na-myaso

7. См. Между домом и … домом. Возвратная пространственная мобильность населения России / Ред. Т.Г Нефедовой, К.В. Аверкиевой, А.Г. Махровой. М.: Новый хронограф, 2016.

8. Путешествие из Петербурга в Москву: 222 года спустя / Ред. Т. Г. Нефедовой, А.И. Трейвиша, К.В. Аверкиевой. Книга 1 и 2. М.: URSS-ЛЕНАНД, 2015.

9. Big Money для агропрома: инвесторы готовы вложить в крупные проекты $5,8 млрд // ФИНАМ www.finam. ru, 13 ноября 2015 г.; Мясной эксперт http://www.meat-expert.ru/index.php?app=core&module=search&do=search&f romMainB

10. Правительство выделило 1,4 млрд рублей регионам на сельское хозяйство в 2015 году // DP.RU. 20 октября 2015, http://www.dp.ru/a/2015/10/20/Pravitelstvo_videlilo_1/